2017-05-17 新浪家居

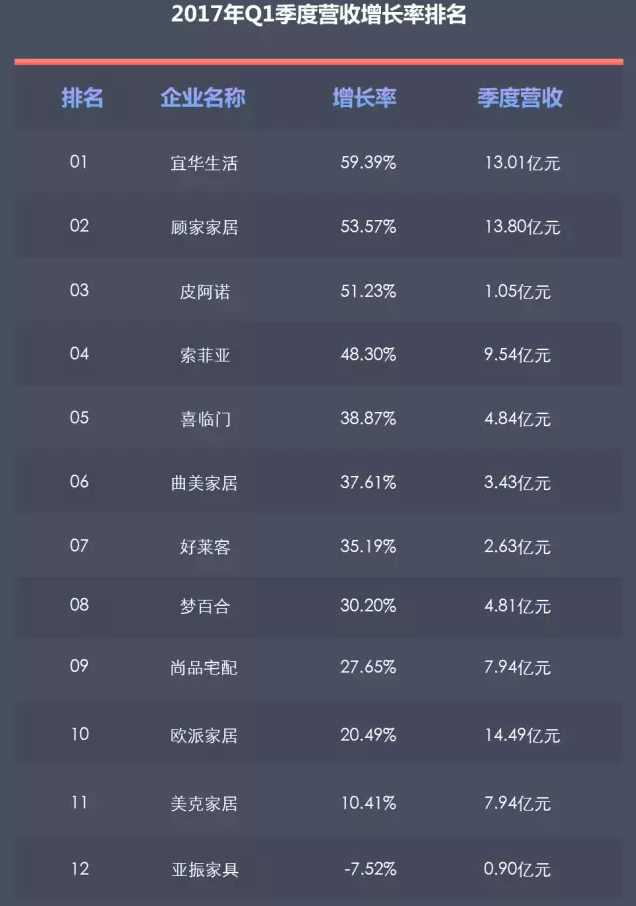

2017年开年,整个家居行业似乎出现了难得的欣欣向荣之势,特别是上市企业。成品家具中,顾家家居、曲美家居表现抢眼,宜华生活在收购了华达利之后,大力拓展海外市场成绩优秀,只有亚振出现营收负增长,且净利润为负数。定制领域则全面奏响凯歌,继续保持着高增长。家具头条这里选择12家上市企业的详细数据,并精心分析其财报,有意揭开这些企业Q1成败的原因,以及其发展方向。

宜华生活:华达利并表带动显著增长

宜华生活2017第一季度营收增长率以59.39%排在增长率排名的第一位,季度营收13.80亿元。其财报称,业绩增加的原因主要是因为合并华达利公司的营业收入相应增加所致。据了解,自2016年9月华达利并表至2016年末,华达利实现营业收入10.98亿元,净利润1.17亿元,测算净利率为11%,明显高于华达利往年的净利率水平,分析认为宜华与华达利已在出口业务方面达到一定的协同作用与资源渠道共享。若扣除华达利并表影响,2016年营业收入利润增速同比基本持平,外销收入同比下降2%。据悉,宜华生活未来外销业务将在巩固原有市场份额的基础上拓展软体沙发市场,充分发挥北美优势市场及华达利在欧洲的市场影响力。

HTL门店

顾家家居:大促销力度带来收入快速增长

顾家家居2017年第一季度营业收入13.80亿元,在成品家具营收绝对值中排名首位,同比增长高达53.57%,净利润1.9亿元,同比增长34.09%,顾家家居在季报中表示,业绩增长源于市场形势趋暖和公司加大促销力度,一季度公司加大促销力度,销售费用同比增长49%,推动公司一季度营收同增。同时,报告显示公司拟投资设立嘉兴顾家智能家居有限公司,抢滩智能家居市场,该项目总产能规模为80万标准套软体家具产品,第一期预计于18年年底前竣工投产。报告中亮眼的还有高达5094.27%的投资收益增速,头条君好奇顾家投的是什么公司。

部分企业投资收益对比

喜临门:渠道加速改善 增速创5年新高

喜临门报告期内实现营业收入约为4.84亿元,同比增长38.87%,创5年来新高。归属母公司净利润4316.56万元,同比增加51.85%,可谓一扫2016年年报中仅0.23%的“微”增长颓势。一季度毛利率为35.6%,略有下滑,主要是由于原材料价格上涨导致成本上升,以及毛利较低的软床及配套产品占比提高。随着原材料价格逐步稳定,公司规模化优势凸显,内销占比提升,毛利率未来有望重回上升通道。季报中显示,喜临门期内在影视业务方面继续大力投资,预付制片款有41.7%的增加。

晟喜华视代表作品图

曲美:订单持续增长 净利增近1.5倍

曲美家居2017年第一季度营业收入3.43亿元,同比增长37.61%,净利润2492万元,同比增长高达58.71%。曲美认为增长缘于销售订单持续增长。从报告中可以看出,企业盈利能力稳定,管理效率持续提升,公司订单量持续增长,业绩超出市场预期。据了解截至2016 年底,曲美共拥有经销商323家,专卖店772 家。其中,直营专卖店14 家,经销商专门店758 家;面积在1 千平米以上的大店160 家,店中店612 家;B8 单独专卖门店有150 家,共有300 多家门店可提供B8 定制服务,还创新性地推出了“你+生活馆”,店内涵盖“8+N 生活空间”、空间定制服务、生活家饰、VR 体验等多维度空间,并计划2017 年新开100家“你+生活馆”。

你+生活馆图片

梦百合:受益于美国客户Q1业绩大幅增长

梦百合2017年第一季度营业收入4.81亿元,同比增长30.20%,主要受益于美国客户销售增长,归母净利润6735万元,同比增长31.2%,主要是公司在报告期内收到政府奖励所致。目前梦百合携手索菲亚,借助其渠道优势,内销渠道拓展顺利。此前,公司与索菲亚、居然之家签署战略协议,打造“零压战略联盟“,除进一步丰富在索菲亚店中产品的类外,还获得居然之家旗下167家商场优先进驻权。同时由于居然之家未来将加快开店步伐计划增至500家门店,索菲亚预计每年将新增200-300家全屋定制门店,通过入驻居然之家、以及深化与索菲亚的合作,梦百合有望紧跟居然之家以及索菲亚的渠道拓展的步伐,借助两者的渠道优势进一步打开内销渠道,提高市场占有率。

战略联盟

美克家居:经营性净现金流同比增537.9%

美克家居2017年第一季度营业收入7.64亿元,同比增长10.41%,归属母公司净利润4746.48万元,同比增长10.8%。经营性净现金流1.08亿元,同比增加537.9%,主要系公司本期收到销售货款及客户订金较上年同期增加。美克家居目前共有5大渠道品牌:美克美家、A.R.T.、YVVY、Zest和美克美家子品牌Rehome,拥有美国伊森艾伦品牌特许经营权。16年底,公司自营门店已突破100家,其中美克美家82家,17年美克美家计划新增18家门店至100家,升级3家,ART计划增加6家自营店、25家加盟店,Rehome及YVVY分别计划新增12家及4家门店。通过有效布局多品牌发展战略,美克家居正逐渐由成品家居零售商向大家居品牌商的转型升级。

受都市年轻阶层热捧的YVVY

亚振家居:直营门店减少致营收下降

亚振家居2017年第一季度营业收入9044.28万元,同比下降7.52%,净利润为-254.09万元,同比增长3.54%。购建固定资产、无形资产和其他长期资产支付的现金比上年同期增加349.86%,主要是直营店装修支出、购买固定资产等增加。对于业绩下滑的主要原因,季度报中表示是直营门店减少,之前亚振家居曾在年报中表示营业收入同比下降 3.68%主要是报告期内终端门店因市场调整、租赁合同到期等原因净减少 16 个店面。

12家上市家居企业财报主要数据排行

相对于成品家具领域,定制家具为核心的几家上市企业Q1均表现抢眼,营收平均同比增幅达到36.57%,迎来“小阳春”。其中,今年3月28日刚刚上市的欧派家居,一季度以约14.49亿元营收排名上市定制家居企业首位,同比营收增长超过20.49%,净利润增长达到33.31%;索菲亚2017年第一季度实现营收约9.54亿元,同比增长达到48.30%,司米橱柜营收同比增长173%至1.02亿元,一季度公司订单量持续增长,客户数同比增长23.8%至9.2万户。此外,好莱客、皮阿诺、尚品宅配等企业也均实现了营收、净利润的双增长。

随着主力消费群体年龄结构变化和小户型房屋的热度提升,定制家居行业的市场关注度正在不断提升,通过定制产品弥补传统成品家具无法充分满足个性化需求的短板,是定制家居产品消费群体,尤其是年轻群体的主要目的。定制家具行业的年复合增速在 15%左右,大幅高于家具行业整体10%的年复合增速 。

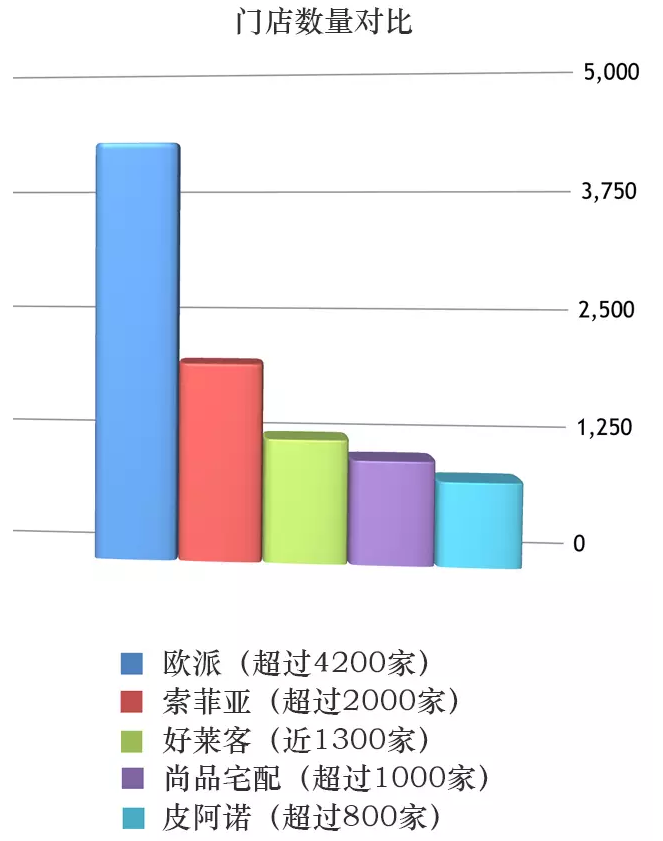

欧派家居:门店数量引领行业 加速布局全国渠道

欧派第一季度营收增长14.49亿元,同比增长20.49%。扣非利润5400万,增长38%,扣非利润增长速度比收入增长快;在目前的定制家居龙头中,欧派家居无论是收入还是市值均是最大的一家。从门店数量来看,欧派还是网点数量最多的一家,渠道网络充分下沉、布局全国,目前欧派已经在天津,无锡,成都,清远(成本原因,广州变更到清远)完成了生产基地的布局。但如果从单店坪效角度来看则还有较大的提升空间。公司目前业务以橱柜为主,由于近年来自带橱柜的精装修房比例在不断上升,未来的增量空间不如衣柜,这也是公司积极向衣柜和木门等全屋定制家居转型的主要原因。

5家定制企业门店数量排行(截至2016年底数据)

索菲亚:大家居战略初见成效 司米渐入佳境

索菲亚定制家具Q1收入9.54亿元,同比增长48.30%。索菲亚方面表示今年计划新开门店200家至2100家,继续加密一、二线城市销售网点,下沉四、五线城市的网点。其中司米橱柜Q1收入1.02 亿元,今年计划扩增独立专卖店至800 家,预计将逐步转亏为盈,成为公司未来业绩的新增长点。9.54亿元营收中85.79%来自索菲亚定制家具的销售,10.69%来自司米厨柜的销售,3.30%来自大家居类产品(非定制)的销售,可看出司米厨柜业务为索菲亚带来了积极的贡献。与此同时,公司2017Q1毛利率32.36%,同比下降1.89%,其中受新年度加大广告宣传力度、布局电商渠道以及原材料价格上涨等综合因素影响,营业成本同比上升52.57%,略高于收入增速;销售费用因市场开拓、广告工资上涨同比增加41.61%,管理费用同比增加42.66%,主要原因是研发投入和管理人员及薪酬的增加;橱柜子公司借款余额上升导致财务费用同比上升108.87%。

司米橱柜源于法国,2014年由索菲亚引入中国

尚品宅配:Q1由于淡季归母净利亏损4657万

尚品宅配2017年Q1营收7.94亿元,同比增长27.65%,报告显示经营业务受季节性波动影响较大,其近三年(2014-2016)年度营业收入结构都存在着上半年较低、下半年较高的特点,特别是第一季度经营业绩相对较差。据业内人士分析,作为国内唯一一家实现全品类全屋定制的上市公司,尚品宅配在家居行业中率先布局旗舰店/购物中心渠道,开拓直营店扩张模式,采取“直营+加盟”模式、抢先覆盖购物中心核心商圈,同时打造O2O 闭环,为客流、订单流提供保障;并且尚品宅配起步即推广全屋定制理念,客单价水平在家居企业中领先,未来区域门店扩张,并有着软件公司的背景,在生产信息化方面具有隐形优势和壁垒,这些都将为其带来稳健的持续增长。

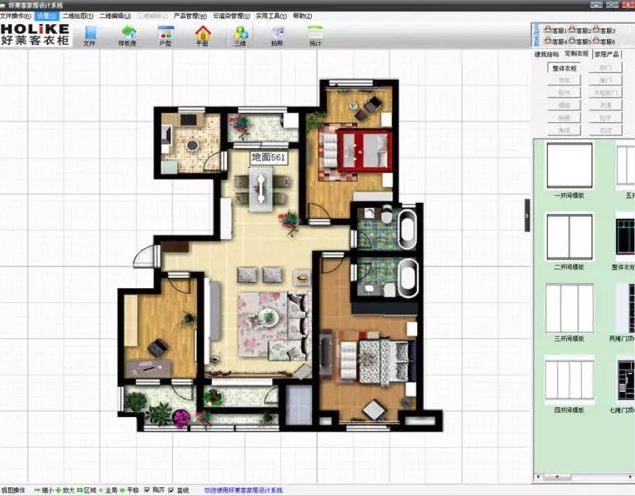

好莱客:推出六个新产品系列落实大家居战略

好莱客第一季度营收增长2.63亿元,同比增长35.19%,报告中显示一季度营收稳步增长得益于三方面:一是自身渠道和营销变革,向大家居转型并提升团队凝聚力,客单价和订单量稳步上涨;二是投资收益及营业外收入增加;三是高新技术企业认证顺利通过,所得税费用减少。渠道方面暂缓开店速度,目前好莱客约有1300家经销商门店。一季度由于春节影响,公司开店约30余家,全年计划新增加经销商门店250-300家,预计在二、三季度开店速度会重新加快。而好莱客与创想明天合作研发出3D设计软件,目前已完成由原设计软件向3D设计软件的切换。随着进一步提高公司生产智能化水平和柔性化生产能力,盈利能力还有提升空间。2016年公司推出六个全新产品系列,预计将在2017年全面铺开,为终端消费者提供更加完整的家居解决方案,从产品上落实大家居战略。

好莱客3D设计软件

皮阿诺:净利润同比翻三番

皮阿诺报告期内实现营业收入1.05亿元,同比增长51.23%;净利润为820.82万元,同比增长304.46%。今年3月10日敲钟当天,皮阿诺董事长马礼斌现场宣布未来将以5年60亿,8年百亿为发展战略目标。本报告是3月10日皮阿诺在深交所敲钟上市后交出的第一份成绩单。得益于资本市场的助力及定制家居行业的健康发展,皮阿诺发展势头良好,营收和净利润呈稳步增长的趋势。

泛家居领域尚在排队IPO的15家企业

除了上述企业之外,近期还有15家泛家居领域内正在排队IPO:

红星美凯龙

红星美凯龙已是第二次排队IPO。2012年红星美凯龙第一次排队上市,刚上IPO封堵,排了三年后撤回申请,选择在港股上市成功。

2016年红星美凯龙还正式发布“1001”战略,强推线上线下打通的新零售。财报显示,截至到2016年12月31日,其互联网零售平台已累计实现1782家品牌及3615家商户签约入驻。

志邦橱柜

志邦厨柜主要从事整体厨柜定制产品的设计、研发、生产、销售和安装业务。2017年5月12日,志邦橱柜IPO首发获通过,拟在上海证券交易所上市。这是2017年继欧派家居、尚品宅配、皮阿诺、金牌橱柜后,定制家居行业又一家IPO过会。

志邦厨柜销售网络颇为庞大,截至2016年12月31日,拥有整体厨柜经销商933家,经销商店面1112家;定制衣柜经销商128家,经销商店面153家,直营店17家中。其中,经销商创造了75.16%的营收。

东鹏控股

去年6月,东鹏控股正式从港股私有化退市,转战A股。东鹏控股总裁龚志云称在港股被长期低估,陶瓷行业头戴“三高”帽子,被解读为高能耗、高污染、高排放的落后行业,实际上,陶瓷行业在国内的制造业中,仍然是支柱性且极具竞争力的行业,在国内A股上市会更受青睐。

据了解,2015年,东鹏营收约41亿元,净利润6.18亿元。2015年,东鹏控股成立东鹏家居子公司,投资约10亿元,提供包括人工、基材、主材、软装、家具、家电总共六大类的集体采购,向“大家居”转型,并计划在5年内,“大家居”业务将成为集团主业。

目前东鹏集团下属瓷砖事业部、洁具事业部、地板事业部、硅藻泥事业部。东鹏“大家居”业务分两个部分,一部分是面对地产商的采购;另一部分是集团将设立“大家居”零售店,计划5年内将在全国开设数百家店。

蒙娜丽莎

蒙娜丽莎是与东鹏同属于第一梯队的陶瓷地砖企业,经销商体系覆盖300多个城市,有3000多家销售网点。从布点数量看,蒙娜丽莎和东鹏、马可波罗差不多量级,但营收规模不到东鹏的一半,与马可波罗也相差甚远。

招股书显示,2015年蒙娜丽莎营收15.80亿元,净利润约1.16亿元,主要客户有华耐、万科、恒大、华润等,以大经销商和房地产工程为主。

我乐家居

我乐家居是今年上市的定制家具一员,属处于第二梯队的代表。2016年营业收入约6.7亿元,增速16.80%。

从招股书看,我乐家居有两个特点:

第一,大宗客户销售渠道占比较高,2016年其与房地产商等大宗客户的销售额为6056万元,占主营业务收入的8.96%,此前更是超过10%。

第二,销售模式以经销为主,2016年通过经销模式实现的收入为5.9亿元,占主营业务收入的87.78%。

菲林格尔

菲林格尔的主营业务为研发、生产、销售销售强化复合地板、实木复合地板以及橱柜家具。与此前已上升的地板企业大自然、圣象、德尔相比,菲林格尔业务种类集中,木地板占到销售收入的95%,而且上市后看起来也要继续这一路线,此次募集资金4.66亿元,除了一小部分用于还款之外,2.31亿元将用于投资三层实木复合地板建设项目。

就规模而言,成立21年之久的圣象遥遥领先,2016年入账65个亿,剩下三家旗鼓相当。菲林格尔的过人之处在于,因为实行代理经销模式的款到发货政策,近几年应收账款周转率是同行的数十倍、甚至百倍。