2019-09-18

陶瓷卫生洁具市场约有50%的生产商属于有组织的行业。Roca India在印度2500亿卢比有组织卫生洁具市场中占有36%的份额。

陶瓷行业有组织部门的老牌企业从Morbi采购半成品。由于易于获得和建立的生产技术、质量、品牌是差异化因素,大型企业采购现成产品(有自己的质量监控),而不是投资新的生产设施。2017财年,可交易商品的成本上升了14.9%。

因此,类似Roca这类型的企业更愿意收购而不是建立全新的工厂。“市场上没有规模较大的制造资产。我们已经为收购或新建工厂划拨了200亿卢比(折合人民币19.76亿)的资金,同时为现有的7家工厂划拨了50亿卢比,”他说。

古吉拉特邦拥有产区优势,是膨润土的主要产地。而Roca 是进入印度的外资企业中唯一一家还没有在该州设立工厂的企业。在Roca India七个工厂中,1家水龙头生产工厂位于比瓦迪,年产水龙头380万件;2家塑料制品生产工厂,年产3万件,其余用于卫生陶瓷。发言人称,如果该公司继续推进其综合工厂的计划,预计将在新工厂中同时建设塑料产品和水龙头的产品线。

据悉,在8,000亿卢比的水龙头市场中,有组织的行业市场为4,000亿卢比(折合人民币395亿),与TOTO、骊住相比,乐家仅占10%左右。据了解,2018年Roca集团的增长率超过15%,全球业务约为18亿欧元,Ranganathan受到母公司的委任和要求,通过Roca India在未来3年将全球营业额从8%增加到16%。

国际巨头基本已在印度建厂

2014年,印度总理莫迪发起“清洁印度”(Clean India)公共卫生运动,打算斥资200亿美元,在2019年10月2日圣雄甘地150周年诞辰的5年间,在印度全国兴建1.11亿间厕所。自2014年推出“清洁印度”运动以来,估计有将近8千万家庭已盖了有冲水马桶的厕所,市场研究公司欧睿国际(EuromonitorInternational)预估,这股全国兴盖厕所的风潮已导致印度水泥建材销量激增81%,卫浴设备销量增加48%,到2021年,厕所相关产品和服务市场预估将倍增至620亿美元,印度最大的塔塔集团和清洁用品制造商利洁时公司 (ReckittBenckiser)等都因此受益。

骊住

不到10美元的价格供应冲水马桶

对个别家庭而言,日本骊住集团已用每组不到10美元的价格,供应数万组二槽式冲水马桶(两段式冲水马桶),协助缺乏下水道连结的地区妥善管理排泄物。

2018年8月,骊住在印度安得拉邦的卫浴工厂点火投产,该工厂占地45英亩,投资400亿卢比、年产能100万台卫浴产品。主要生产高仪、美标的精选系列,其中80%的产量迎合印度市场,成为印度市场的中心生产基地,另20%向全球市场出口。

骊住亚太区首席执行官Bijoy Mohan表示,骊住的目标是占领印度15%-20%的市场份额,并在三年内引领当地卫浴市场。

松下

在印度、中国推销整装卫浴

2018年底,松下提出, 2030 年度海外市场的住宅设备相关销售额,要达到 1000 亿日圆(折合人民币为65亿)。为 2017 年度销售额的 20 倍。中国、印度,与台湾等国家将为重点市场。将推销容易安装的整装卫浴,具有良好收纳能力的系统式厨具等高机能产品,来给当地的业者。

目前 Panasonic 的住宅设备在海外市场的营业额,只占该事业的个位数百分比。Panasonic 计划将比例提高到 20% 的水平。

根据日本观察各产业动向的网站 gyokai-search.com 所作的整理,在 2015-2016 年时,住宅设备产业的规模,在日本 123 个产业类别当中排行第 31 名。该产业的规模约 9 兆4263 亿日圆(折合人民币为6171亿)。

瑞尔特

印度设立三级子公司

2019年9月,瑞尔特境外三级子公司已完成设立登记,并取得印度政府公司事务部颁发的公司注册证书。

TOTO

印度首家直营店开业

2019年3月,TOTO在印度德里联邦区开设了首家印度直营店。这是继曼谷、胡志明市之后亚洲-大洋洲地区的第三个工厂直营店。该店为一般客户整合了展厅功能,为设计师等专业用户整合了技术中心功能。扩大与客户的联系点,振兴德里的销售网络,并加强印度重要项目的提案能力。目前,印度TOTO在印度万丹运营3家独资或合资的工厂。2018年4月,印度TOTO在东爪泗水的工厂开始运营,年产能力30万件卫生洁具产品。根据计划,TOTO将占据印度零售业70%市场份额和30%房地产业。

惠达

2015年开设印度首家旗舰店

早在2015年,惠达就已经在印度开设旗舰店,2015年2月惠达印度旗舰店在有“印度深圳”之称的国际化大都市班加罗尔开业。整个专卖店约2000平米,集品牌展示、产品展示与办公于一体。这是惠达在印度的第一个专卖店,同时也是惠达海外市场经营战略转型的重要一步。

印度建厂各项成本逐年递增

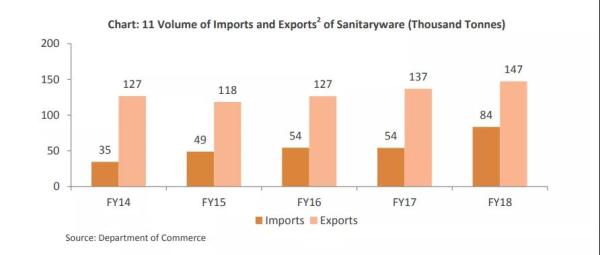

2019年上半年我国出口卫浴产品,印度排在11位,总金额达到27.66亿元。其中陶制卫生洁具达到706万元,瓷制卫生洁具达到9.44亿元,是我国卫生陶瓷重要出口国。印度券商出具的印度卫生洁具市场报告显示,印度进口卫生洁具在2018财年增长了55%,从2017财年的5.4万吨增加到8.4万吨。进口量增加是由于印度对优质产品品牌的需求增加。

历年印度卫浴进出口图

历年印度卫浴进出口图

印度卫浴市场前景广阔,但是目前中国卫浴企业在印度主要以代理、分销或者出口为主,更多的是在泰国、越南建厂。腾讯科技曾经有一篇文章讲述了中国科技企业在印度开厂的辛酸史,印度房租水电成本直追国内、供应链成本是最大的成本,人工成本虽然很低,但是效率和不良率一点也不占优势。文章总结一句话,去印度开厂并且发展好需要时间、人、烧钱。

材料成本是最大的成本之一

报告显示,材料成本是陶瓷公司最大的成本之一。古吉拉特邦以及拉贾斯坦邦是膨润土的主要生产地。长石供应商也主要集中在这些地区。2015财年材料成本增长14.6%。这种增长可归因于同年陶瓷产品需求的增长。2016财年的电力和燃料成本增长了14.2%,而2017财年增长了13%。尽管2016财年至2017财年天然气价格下跌,但仍有所上升。

早先大多数无组织的参与者,特别是那些在古吉拉特邦的Morbi陶瓷产业集群中运营的企业,早先严重依赖煤气化炉。2013年11月,古吉拉特邦高等法院禁止使用A型煤气化炉,并于2018年6月禁止使用B型气化炉。虽然一些实体继续使用煤气化炉(由于使用煤气化和气基气化炉之间的成本差异),厨卫资讯今年上半年曾报道印度开始实施煤气禁令,近500家陶瓷企业因此整顿关门,这种情况下,显然会推动天然气消费量增加。

卫浴产品潜在需求可能推迟到2021

报告显示,2017财年印度莫里出售的瓷砖和卫生洁具估计价值约为9.14亿美元。自2014年SBA成立以来,到目前为止,农村地区的个人家庭厕所数量增加了53%。截至2018年6月,已有51万户家庭获得了PMAY-Urban的批准。

在2018财年,全国七个主要城市新增零售空间供应量增加约180万平方英尺。截至2016财年,酒店客房的供应量为113,622间。CARE预计,到2021财年,主要城市将建设56,912间酒店客房。鉴于酒店项目完工滞后,卫生陶瓷产品的潜在需求也可能推迟到2021财年。

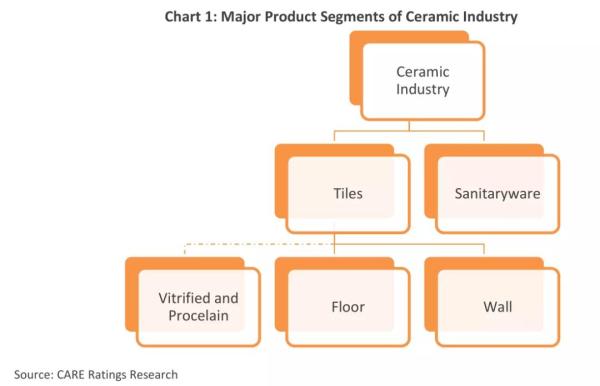

印度陶瓷产品市场细分

印度陶瓷产品市场细分

另外,鉴于印度2022年“全民住房”任务计划在19财年末建造1亿卢比的房屋。随着政策覆盖的村庄数量的增加,未开发的农村卫生陶瓷和瓷砖市场将会增加。截止今年7月数据显示,Pradhan Mantri Awas Yojana已经获批建造近140万套房屋,将根据该计划建造的房屋数量增加到超过85万套。

古吉拉特邦Morbi的陶瓷产业集群曾有计划显示,在2019年2月投资约1500亿卢比,涉及50家新工厂生产墙砖。陶瓷砖和卫生洁具行业经历多年的周期性表现,大致跟随房地产和住房业,具有滞后效应。在未来3到4年内,经济适用房的开发项目将用于满足印度约60至80亿平方英尺的未满足需求。预计该行业在19财年将比上一年增长约7-8.5%。有组织的行业公司的增长率可能高于行业平均水平。(来源:厨卫资讯)