2020-01-13

2019年,互联网巨头,如阿里腾讯,ICT技术先锋,如华为,以及AI信息科技大公司,如字节跳动,都密集成为过去一年各家居媒体内容的关键词,这反映的最大趋势就是:一,所有行业在面临变化;二,经济周期性规律在所有行业中体现;三,巨头们都在想办法突围增长瓶颈;四,惯性高增长GDP不存在,增量变存量时代,企业及产品必须要有核心竞争力;五,中国经济下行的原因不在外部,在内部。家居企业发展的问题也要在内部找。

智能化、技术化、精细化运营是家居企业新的着力点,这说明家居企业过去的增长不依赖这些,那么未来增长要靠新的方向。同时,住房不炒,以及包括大宗科技消费品在内的众多行业都显示出存量竞争的特征,家居行业面临有限的存量市场竞争,需要追随政策及宏观趋势,同时保证自己的产品竞争力,才能拿到自己的订单份额,维持业绩增长。

B端工程业务:不是创造新需求,但有大量的订单增点

数据显示,家居企业上市企业中有大量债券融资、理财,同时,一些企业因为融资和银行贷款,有着不断上扬的资产负债率,企业想要稳定发展,只有不断提升业绩,才能稳住日益高升的债务。

非上市企业也有很多看不见的债务,没有业绩增长,危险就在眼前。放眼现在的家居消费产品,

不论是政策导向的行情见好,还是订单额度,加码B端工程业务都是势在必行的新驱动力。

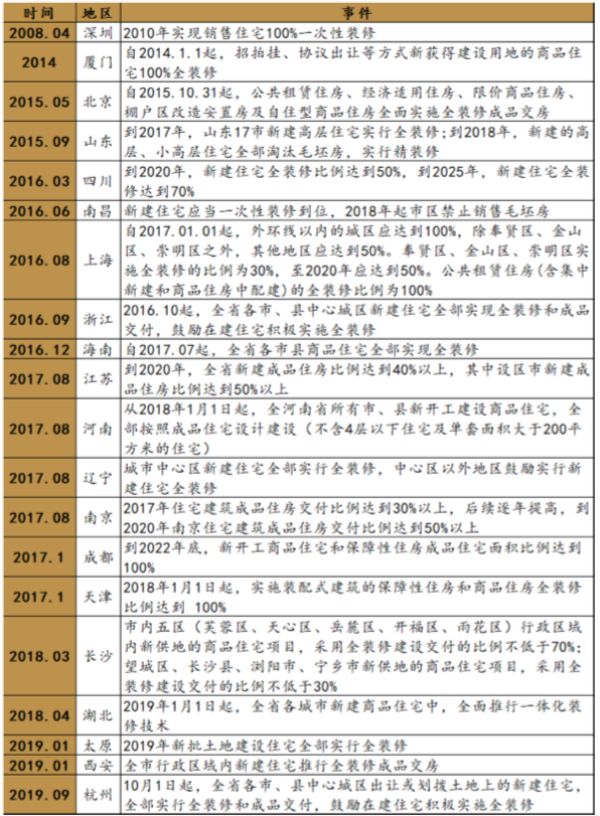

先从政策导向来看,2016年以来中央部委、地方政府频繁发布关于推行全装修成品住宅的相关文件。2017年住建部《建筑业十三五规划》提出2020年我国新开工全装修成品住宅面积达到30%。2019年3月住建部在《住宅项目规范》中进一步提出,城镇新建住宅建设应全装修交付。

各地政府也均积极响应全装修,根据奥维云网数据,2018年有6个省级政策跟进,2019年有10个市级政策跟进。从政府官网看到,各地区有明确的精装修目标:其中,2020年,四川、山东、河南、辽宁、南京、广西的精装目标为50%,100%,100%,50%,50%,20%,福建、广东、湖南、内蒙、西安、湖北、江西、黑龙江、江苏精装目标为20%,100%,70%,80%,100%,100%,100%,20-30%,40%。

资料:政府官网

资料:政府官网

看2025年计划,四川、江苏、福建、太原精装目标为70%,50%,35%,100%。这些精装的工程业务直接指向大量订单。

再从订单额度看,根据《住宅全装修设计技术导则》,精装修涉及了包括橱柜、木门、瓷砖、地板、卫浴、涂料、油烟机、煤气灶等建材品类,而且配套率基本达到100%。根据华西证券预算,2019、2020和2021年假设渗透率32%、37%、42%,对应的市场空间非常可观。

在橱柜品类,假设每套精装房配套1套橱柜,单套价格为4500元,2019-2021年的市场规模分别为128、183、228亿元;在木门品类,假设每套精装房配套1套木门,单套价格为800元,三年市场规模分别为68、91、110亿元;在地板品类,假设每套精装房配套46平米地板,每平米价格140元,三年市场规模分别为181、243、291亿元;在瓷砖品类,假设每套精装房配套48平米瓷砖,每平米单价50元,三年市场规模分别为113、152、183亿元。

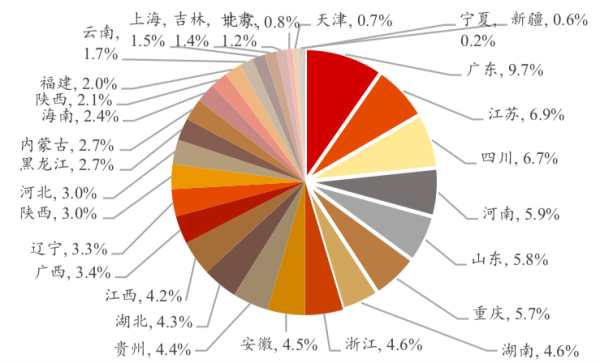

不难设想,品质卓越、且渠道幅射全国的家居品牌商能够在地产开发商的竞标中取胜,拿下大量订单。就以恒大地产的数据来看,2018年其在全国30个省市实现收入,能够做其配套供应商的家居企业,那些生产基地多、渠道广的品牌将会受益。

2018年恒大地产销售范围,资料:公司公告

2018年恒大地产销售范围,资料:公司公告

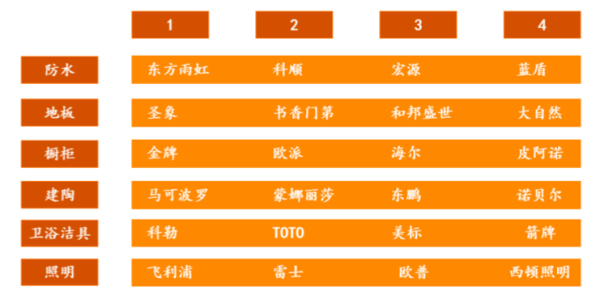

根据新浪地产的统计,家居行业的龙头品牌最容易在这一波工程业务中拿下订单,在防水、地板、橱柜、建陶、卫浴洁具、照明6个行业各4级共24个品牌最受地产商青睐。其中,第一级品牌包括东方雨虹、圣象、金牌橱柜、马可波罗、科勒、飞利浦;第二级也有科顺、书香门第、欧派、蒙娜丽莎、TOTO、雷士照明;第三级有宏源、和邦盛世、海尔、东鹏、美标、欧普照明;第四级有蓝盾、大自然地板、皮阿诺、诺贝尔瓷砖、箭牌、西顿照明。

资料:新浪地产

资料:新浪地产

除此之外,其它大类也是聚焦于优质品牌和良好口碑产品。比如,欧派家居在天津、无锡、 广州清远、成都均有布局生产基地,辐射全国的产能布局在确保公司交付、 服务能力的同时,也可降低运输成本。在家电领域,奥维云网数据指出,仅2018年,老板和方太就分别拿下40%、30%的份额,剩余市场是西门子7.5%,美的7.3%,海尔4.1%,华帝2.9%。

正因为行业细分品类如此多,地产商的覆盖地域各有侧重,不同地区不同量级的家居品牌都有与地产合作的潜在机会。

C端零售:家居企业的核心腹地

存量市场也适用于地产,数据显示,2018年的新房供给为二手房的67%,在新房销售放缓之后,二手房改造产生的家居消费将成为主要市场,家居企业的零售业务仍然是核心。

C端零售渠道,一般指家居产品销售工程业务渠道,家装渠道外的零售渠道,C端零售渠道有线上和线下两大类。随着阿里和腾讯等电商与互联网公司在家居领域里广泛投资,线上和线下零售都迸发了更大的活力,C端零售也有更多零售发掘空间和发展突破。

在线上方面,家居零售的潜能依然在无限增长。这包括三个重要前提:一是物流基础设施逐年大幅提升后,大家电、大家居物流转移成为可能,运营效率和服务越来越好;二是十亿网民释放了电商的活力,消费者在电商购物已经成为常态,还有继续增加的空间;三是电商平台型公司在早期的粗放经营后,正在寻找第二增长点,跨产业融合正在成为这个重要的第二增长点,阿里巴巴跨界家居的战略指引即来源于此。

线上零售呈现的巨大活力有数据证明。据Statista数据显示,2019年全球在线家具和家居用品收入预计1976亿美元(约13914亿元),预计年增长率(CAGR2019-2023)为10%,到2023年的市场交易量将达到2893亿美元(约20735亿元)。单看中国部分,2019全年预计达到792亿美元(约5571亿元),占比40%,成为全球最大的在线家具和家居用品销售市场,预计2023年达到1257亿美元(约9011亿元)。

据第三方统计天猫、京东等电商渠道数据显示,2018年线上渠道销售额占营收比例较2016年明显增长。在统计的10个品牌中,2018年数据为,水星家纺、罗莱生活、富安娜、喜临门、欧派家居、顾家家居、索菲亚、尚品宅配、美克家居、曲美家居分别62.82%,49.49%,46.59%,28.55%,22.93%,22.24%,11.73%,10.18%,2.93%,2.14%。而2016年,水星家纺、罗莱生活、尚品宅配、富安娜、顾家家居、喜临门、索菲亚、欧派家居、曲美家居、美克家居线上占比数据分别为57.54%,55.67%,38.73%,35.35%,35.10%,18.04%,12.28%,5.26%,4.88%,2.71%。

在线下方面,家居零售主要靠第三方大卖场和自营实体店/卖场。

在第三方卖场领域,拥有较多卖场的居然之家完成上市,卖场两大巨头的卖场扩张持续高歌猛进。数据显示,截至 2019 年12月31日,红星美凯龙家居集团股份有限公司经营了 87 家自营商场、250 家委管商场,通过战略合作经营12家家居商场,此外,以特许经营方式授权开业 44 个特许经营家居建材项目,共包括 428 家家居建材店/产业街;居然之家全年新开业门店77家,累计开店数量达到380家,新签约门店128家,累计签约门店数量达到659家,市场销售额突破850亿元,同比增长20%。

家居企业自营实体店/卖场同样建设飞速。数据显示,仅2019上半年,欧派新增门店约300家,喜临门新增240多家,尚品宅配新增约160家,罗莱生活新增约100家,索菲亚新增约70家。

虽然宏观经济有变化,但在固定空间的家居市场里,在零售渠道扩大卖场与自营店,目的首先为了提升自身品牌的份额优势,这表现了这些企业面对竞争的信心,以及对增长的热望。

B与C端销售的核心:品牌与产品力

不难看出,B端工程业务能带来大量订单,但新房开发与销售的趋势反映出,这个业务中没有创造新需求。而C端零售市场,基于二手房成交增加,基于消费品的本身属性,是更有市场潜力的部分。

毫无疑问,很多企业对于B与C端销售两手都在抓,如何都能兼顾?这里面共通之处在哪?共通之处在卓越的品牌形象,以及优质产品带来的口碑。因为B端工程业务最终客户也是C端客户,地产商在选择精装配套合作品牌时,也顾虑消费者的认知,采购依然以消费者的偏好来选择。于是,在一定存量的消费市场,最终的企业核心竞争力又回到了品牌、产品。

存量竞争的特征,就像上面B端工程渠道不是创造新的消费需求,而是挤压了C端零售端的蛋糕。家居企业的发展,不以创造新需求为主,而在于满足现有需求,丰满自己的份额。在这个层面上来说,以宏观环境和条件制订的策略性进攻方式更重要:如何在现有的品牌力与产品力达到最大覆盖与订单完成,即算完成阶段性目标,才有可能达到下一个台阶,作另一个身位的战略和产品,走下一步。(来源:新浪家居)